ბანკების მომგებიანობისადმი ინტერესი ყოვეწლიურად იზრდება. გუგლის ძიების მონაცემები აჩვენებს, რომ 2017 წელს 4,700 ჩანაწერი (სტატია, ბლოგი, კომენტარი და სხვა დოკუმენტი) მოიძებნა „ბანკების მოგების“ შესახებ. 2016 წელს იგივე მაჩვენებელი 2,990 იყო, 2015 წელს კი კიდევ უფრო მცირე – 2,160 ჩანაწერი. ასეთ მზარდ ინტერესს ობიექტური მიზეზი აქვს, რაც ძალიან მარტივია. 2017 წელს, წინა წელთან შედარებით, კომერციული ბანკების მოგება ,მნიშვნელოვნად, 190 მლნ. ლარით გაიზარდა (პროცენტებში თუ გაინტერესებთ – 28%) და 869 მლნ. ლარი შეადგინა. ეს მოგება დაახლოებით იგივეა, რაც საქართველოს ფინანსთა სამინისტროს (82 მლნ. ლარი1), იუსტიციის სამინისტროს (63 მლნ. ლარი), საგარეო საქმეთა სამინისტროს (120 მლნ. ლარი), შინაგან საქმეთა სამინისტროს (570 მლნ. ლარი), მთავრობის ადმინისტრაციისა (16 მლნ. ლარი) და პრეზიდენტის ადმინისტრაციის (10 მლნ. ლარი) ბიუჯეტები ერთად აღებული. თუ სპორტში უკეთ ერკვევით, კერძოდ კი საფეხბურთო ტრანსფერებში, ქართული ბანკების მოგება ოდნავ ჩამოუვარდება ნეიმარის (670 მლნ. ლარი) და კოუტინიოს (330 მლნ. ლარი) ტრანსფერს ერთად აღებულს.

ქართული ბანკების მოგების მოცულობა შთამბეჭდავად გამოიყურება, თუმცა იმისთვის, რომ შევაფასოთ, რამდენად დიდი ან პატარაა ეს მაჩვენებელი, გვჭირდება რაიმე შესადარებელი ინდიკატორი. ერთ-ერთი ყველაზე ხშირად გამოყენებული ინდიკატორი კი არის უკუგება სააქციო კაპიტალზე (Return on Equity – ROE). განმარტების თანახმად, ROE ზომავს კომპანიების მომგებიანობას და აჩვენებს, კომპანიის მოგებას აქციონერთა სააქციო კაპიტალის თითოეულ ლარზე.

მაგრამ რატომ არის ROE მნიშვნელოვანი? რეალურად, ROE ზომავს არამხოლოდ კომპანიის მომგებიანობას, არამედ თავად კომპანიის ეფექტიანობასაც. მაღალი ROE ნიშნავს, რამდენად ეფექტიანად იყენებს კომპანიის მენეჯმენტი აქციონერთა საწესდებო კაპიტალს. ამავდროულად, ROE არის მთავარი ინდიკატორი, რომელიც აფასებს, რამდენად მიმზიდველია კომპანია ინვესტორებისთვის.

უკვე გავიგეთ, რა არის ROE, მოდი, გავაკეთოთ ის, რაც ქართველებს და ეკონომისტებს ძალიან გვიყვარს: შევადაროთ საქართველო სხვა ქვეყნებს.

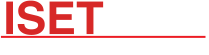

გრაფიკი 1. კომერციული ბანკების უკუგება სააქციო კაპიტალზე, 2016 წელი

შეამჩნიეთ კავშირი ევროკავშირთან? გილოცავთ! საქართველო პირველ ადგილზეა, ევროკავშირის ქვეყნებთან შედარებით. 2016 წელს ROE საქართველოში ყველაზე მაღალი (18.6%) იყო, მას მოსდევდნენ ლატვია (14.3%) და უნგრეთი (12.1%). ყველაზე ნაკლებად მომგებიანი ბანკები არის პორტუგალიაში, საბერძნეთსა და იტალიაში. 2017 წელს ROE საქართველოში კიდევ უფრო გაიზარდა და საშუალოდ 24.6% შეადგინა. ეს ქართული საბანკო სექტორისთვის ისტორიული მაქსიმუმია.

თუ საქართველოს ჩვენთვის „სამაგალითო ქვეყანას,“ ესტონეთს შევადარებთ, დავინახავთ, რომ სხვაობა თვალშისაცემია. ესტონური ბანკების ROE 11.1%-ს შეადგენს. დაბალი საპროცენტო განაკვეთის გამო (2.2% – ბიზნეს სესხებზე, 4.7%2 – სამომხმარებლო სესხებზე), მომგებიანობა ესტონური ბანკების მთავარი გამოწვევაა (ქართული საბანკო სექტორის ამგვარი მომგებიანობა შესაძლებლობას გვაძლებს ქართული წარმატების ფორმულა ჩვენს ესტონელ მეგობრებსაც გავუზიაროთ).

ზოგადად, ქვეყანაში ერთი რომელიმე ეკონომიკური სექტორის მაღალი მომგებიანობა კარგი უნდა იყოს ეკონომიკისთვის, მაგრამ, როცა საბანკო სექტორზე ვსაუბრობთ, საკითხი რთულდება და მოსახლეობაში უამრავ კითხვას აჩენს.

ბანკების მომგებიანობასა და ეკონომიკურ ზრდას შორის შესაძლო კავშირი საკითხს კიდევ უფრო მნიშვნელოვანს ხდის როგორც აკადემიურ წრეებში, ისე ქვეყნის ეროვნულ ბანკებშიც. არსებობს ორი ურთიერთსაწინააღმდეგო არგუმენტი, თუ როგორ მოქმედებს ბაკების მოგება ეკონომიკურ ზრდაზე. ერთი არგუმენტის თანახმად, მაღალი მომგებიანობა გულისხმობს დაბალ კონკურენციას/მაღალ კონცეტრაციას, რაც იწვევს კრედიტებზე წვდომის შეზღუდვას და, შესაბამისად, აფერხებს ზოგად ეკონომიკურ ზრდას (ბეკი და სხვები, 2004 წ., კატორელი და გამბერა, 2004 წ.). მეორე მხრივ, ბანკების მომგებიანობამ შეიძლება დააჩქაროს ფინანსური სტაბილურობა და დადებითად მოქმედებს ეკონომიკურ ზრდაზე. მეტიც, ბანკების მაღალი მომგებიანობა ამცირებს საბანკო ჩავარდნის ალბათობა (კლეისი და სკორსი, 2007 წ.).

მოდით, ახლა კვლავ საქართველოს დავუბრუნდეთ. იმისთვის, რომ ნათელი მოვფინოთ, როგორ იღებენ ბანკები მოგებას, უნდა შევისწავლოთ ბანკების შემოსავლებისა და ხარჯების სტრუქტურა. ზოგადად, მოგება არის წმინდა შემოსავალი, რომელიც გამოითვლება შემდეგი ფორმულით:

მოგება = შემოსავალი (საპროცენტოშემოსავალი+არასაპროცენტო შემოსავალი) - ხარჯები (საპროცენტო ხარჯი+არასაპროცენტო ხარჯი)

თუ გავითვალისწინებთ, რომ საბანაკო სექტორის ძირითადი საქმიანობა მეტწილად ფულის სესხება-გასესხებაა, საპროცენტო შემოსავალსა (მთლიანი შემოსავლის 77%) და საპროცენტო ხარჯებზე (მთლიანი ხარჯების 48%) მთლიანი მოგების დიდი ნაწილი მოდის.

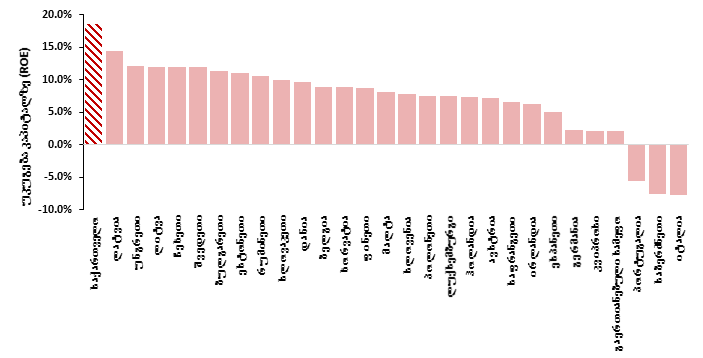

გრაფიკი 2. საპროცენტო შემოსავალი და საპროცენტო ხარჯები

მე-2 გრაფიკი აჩვენებს, როგორ იზრდებოდა სხვაობა საპროცენტო შემოსავალსა და საპროცენტო ხარჯებს შორის დროთა განმავლობაში, რაც იმას ნიშნავს, რომ საპროცენტო შემოსავალი უფრო სწრაფად იზრდება, ვიდრე საპროენტო ხარჯები. მაგალითად, 2010 წელს საპროცენტო შემოსავალმა 0.5 მილიარდი ლარით გადააჭარბა საპროცენტო ხარჯებს. 2017 წლის მონაცემებითკი ამ მაჩვენებელმა 1.51 მილიარდ ლარს მიაღწია.

საპროცენტო შემოსავალსა და საპროცენტო ხარჯებს შორის სხვაობის მიზეზი თავად საპროცენტო განაკვეთებში უნდა ვეძებოთ, კერძოდ კი სესხებისა და დეპოზიტების საპროცენტო განაკვეთებს შორის სხვაობაში, რომელიც საპროცენტო განაკვეთების სპრედის (Interest rate spread – IRS) სახელითაა ცნობილი. ამ ორ საპროცენტო განაკვეთს შორის სხვაობა წარმოადგენს ე.წ „ფასნამატს,“ რომელიც ასახავს ბაზრის სტრუქტურას (კონცენტრაციას), საბანკო სექტორის რისკიანობასა და ეფექტიანობას. მაღალი IRS არის არაჯანსაღი ფინანსური გარემოს ნიშანი, რაც ართულებს წვდომას ფინანსებზე და ზოგადად ქვეყნის ეკონომიკურ განვითარებას.

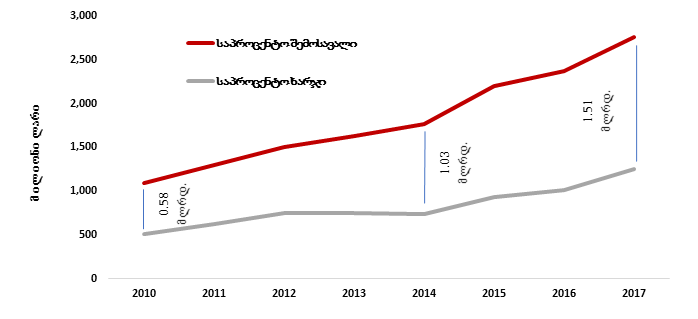

გრაფიკი 3. საპროცენტო განაკვეთის სპრედი სხვადასხვა კატეგორიებისთვის

მოულოდნელი არ არის, რომ საპროცენტო განაკვეთის სპრედები დადებითია (სესხების საპროცენტო განაკვეთი > დეპოზიტების საპროცენტო განაკვეთი). საბედნიეროდ, სპრედები კლებადი ტრენდით ხასიათდება, გამონაკლისია სამომხმარებლო სესხების ბაზარი (ლარში) ბოლო 2 წლის განმავლობაში (იხ. გრაფიკი 3). ქვემოთ წარმოდგენილი ამბავი ხსნის ამ ფენომენის მიზეზებს:

• პირველ რიგში უნდა გავითვალისწინოთ, რომ 2016 წელი იყო პირველი წელი, 2015 წელს ქართული ლარის ყველაზე დიდი გაუფასურების (-28.5%) შემდეგ;

• ლარში დენომინირებულ სესხებთან შედარებით, აშშ დოლარში დენომინირებული სესხები გაძვირდა;

• 2016 წელს ლარში დენომინირებულ სესხებზე მოთხოვნა გაიზარდა 13.2%-ით, რამაც მნიშვნელოვანი წვლილი შეიტანა ლარში დენომინირებული სესხების საპროცენტო განაკვეთის ზრდაში;

• ლარში დენომინირებულ სესხებზე მოთხოვნა კიდევ უფრო გაიზარდა 2017 წელს (90%-ით)), ახალი პოლიტიკის წყალობით, რომლის თანახმადაც 100,000 ლარს ქვემოთ სამომხმარებლო სესხები ლარში უნდა იყოს დენომინირებული;

• არც ის დაგვავიწყდეს, რომ 2017 წელს მონეტარული პოლიტიკის განაკვეთი სამჯერ (+0.25, ჯამში +0.75) გაიზარდა და 7.25% შეადგინა;

• ამის შედეგად, 2017 წელს ლარში დენომინირებული სესხების საპროცენტო განაკვეთი კიდევ ერთხელ გაიზარდა;

• ლარში დენომინირებულ სესხებზე გაზრდილმა მოთხოვნამ გაზარდა მოთხოვნა ლარში დენომინირებულ დეპოზიტებზეც, თუმცა დეპოზიტების საპროცენტო განაკვეთი მხოლოდ წლის დასაწყისში გაიზარდა და მალევე დასტაბილურდა. შედეგად, დეპოზიტების საშუალო საპროცენტო განაკვეთი, წინა წელთან შედარებით, ბევრით არ შეცვლილა. ეს შეიძლება აიხსნას ფინანსთა სამინისტროს ახალი ინიციატივით, რომლის თანახმადაც, 2017 წლის ივლისიდან სახელმწიფო ხაზინაში არსებული თანხა კომერციულ ბანკებში მოკლევადიან დეპოზიტებზე უნდა განთავსდეს. აღნიშნული ინიციატივა ეხმარება კომერციულ ბანკებს, შეინარჩუნონ ლიკვიდურობა და ჰქონდეთ ლარის რესურსები.

რომ შევაჯამოთ, ლარში დენომინირებული სესხების მაღალმა მოცულობამ და ამავდროულად მაღალმა საპროცენტო განაკვეთებმა განაპირობა კომერციული ბანკების მაღალი შემოსავალი. თუმცა გასათვალისწინებელია ლარის გაუფასურების გავლენა ბანკების მოგებაზე.

საპროცენტო შემოსავლებისა და საპროცენტო ხარჯების შესწავლა ამბის მხოლოდ ერთი ნაწილია. ბანკებისთვის კიდევ ერთი გამოწვევაა არასაპროცენტო შემოსავლები და არასაპროცენტო ხარჯები. ტერმინი „არასაპროცენტო“ ყოველთვის ბუნდოვანია და აჩენს კითხვებს, ამიტომ განმარტებით დავიწყოთ.

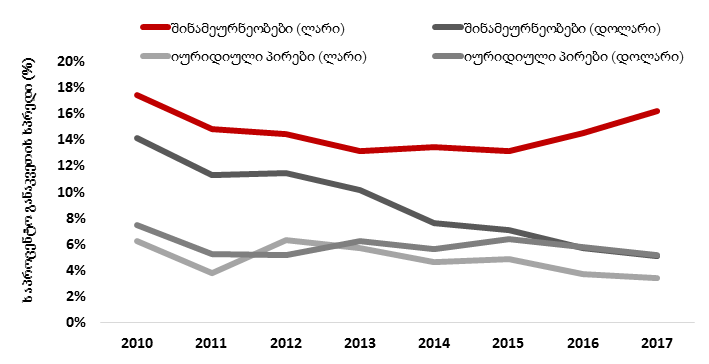

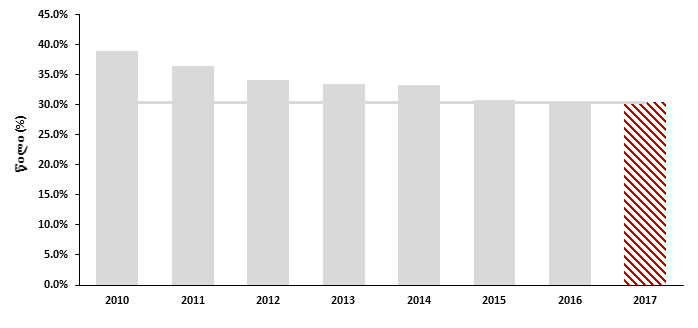

არასაპროცენტო შემოსავალი მოიცავს საკომისიოებს, ჯარიმებიდან მიღებულ შემოსავალს, ვალუტების კონვერტაციიდან მიღებულ წმინდა მოგებას/დანაკარგს, ფასიანი ქაღალდებით ვაჭრობიდან მიღებულ წმინდა მოგებას/დანაკარგსა და სხვა საკომისიო შემოსავლებს. კიდევ უფრო საინტერესოა არასაპროცენტო ხარჯების სტრუქტურა, რომელიც ფარავს პერსონალის ხარჯებს, ფიქსირებული აქტივებისა და , ინვენტარის ხარჯებს და სხვა ხარჯს. არასაპროცენტო ხარჯების მართვაბანკის მენეჯმენტის ეფექტიანობის ხარისხის მანიშნებელია (ათანასოღლუ და სხვები, 2005 წ., კურაკი, 2011 წ.).არასაპროცენტო ხარჯების თანაფარდობა მთლიან შემოსავლებთან აჩვენებს, რამდენად ეფექტიანად იყენებს ბანკი სამუშაო ძალასა და ფიზიკურ კაპიტალს. 2010 წელს ქართული ბანკებისთვის არასაპროცენტო ხარჯების წილი მთლიან შემოსავლებთან მიმართებით 40% იყო, 2017 წელს კი ეს მაჩვენებელი მხოლოდ 30.4%-ია. არასაპროცენტო ხარჯები/მთლიანი შემოსავლები დაღმავალი ტრენდი ასახავს კომერციული ბანკების პროდუქტიულობის/ეფექტიანობის ზრდას და ამით განაპირობებს საბანკო სექტორის გაზრდილ მომგებიანობას.

გრაფიკი 4. არასაპროცენტო ხარჯებისა და მთლიანი შემოსავლების თანაფარდობა

დასკვნის სახით, საბანკო სექტორის 869 მლნ. ლარის მოგება კიდევ უფრო დეტალურ ანალიზს მოითხოვს, თუმცა იმედი გვაქვს, ამ სტატიამ წარმოდგენა შეგიქმნათ ბანკების მოგებაზე, თუ არადა გუგლის ძიების სტატისტიკა „ბანკების მოგება“-ზე 2018 წელს ხომ მაინც გაიზრდება.

1 საქართველოს სახელმწიფო ბიუჯეტი, 2018 წელი

2 ესტონეთის ეროვნული ბანკი, 2017 წელი

Comments